国内新增病例再创新高,防疫压力仍未有效缓解,通胀上行以及疫情对经济的拖累成为影响市场行情的主要逻辑。上周A股虽然在政策支持下继续反弹,但明显乏力,下半周更是在疫情影响及国际油价上涨等因素影响下出现回落,创业板再度承压。

上周A股市场区间震荡,仅有美股小幅上涨。具体来看,上证指数周涨幅为-1.19%,深证成指涨幅为-2.08%,创业板指涨幅为-2.80%,中证500指数涨幅为-1.01%。

根据申万一级行业分类,上周板块涨少跌多。涨幅居前的板块主要是煤炭、农林牧渔、房地产、综合、有色金属等,其涨幅分别是5.84%、3.93%、3.84%、3.13%、2.26%等。周度跌幅居前的板块主要是计算机、电力设备、建筑材料、食品饮料、电子等,其跌幅分别为-4.10%、 -4.05%、 -3.72%、 -3.47%、 -3.10%等。

截至上周五,仅有煤炭与综合两大板块录得正涨幅,其余行业全部下跌,国防军工、电子、家用电器、食品饮料等板块跌幅均超20%,对于不少重仓押热门行业的私募基金来说,在此轮下跌中业绩回撤最为厉害。

商品期货市场方面,上周市场做多情绪旺盛,各品种普遍上涨。黑色板块普遍收红。虽然地缘政治风险下此轮大宗商品价格上涨周期难言结束,CTA策略仍可配置,不过在市场波动加大的情况下,CTA赚钱效应也在下降。

百亿量化私募集体发声:量化并非追涨杀跌,今年一直高仓位运作

据私募排排网不完全数据显示,截至3月29日,国内百亿数量为115家,奉行逆向投资策略的仁桥资产在3月份新晋百亿,公司创始人兼投资总监此前历任嘉实基金行业研究员,诺安基金投委会委员、权益配置组总监、事业部投资总监等职务,有11年的公募经历。

由于股市波动加剧,市场有声音将波动归因于量化交易,并称量化交易对股市产生了助涨杀跌的影响。对此,百亿量化私募也也是集体发声,称量化在大部分情况下是降低了市场波动。并表示,近期的一系列市场舆论将量化投资等同于高频交易,同时主观臆测量化机构对于市场波动的影响,这样的认识本身隐含着对于量化投资的一些误解。

幻方量化表示,量化作为一个整体,大部分情况下是抑制了市场波动,少部分情况会加大市场波动。量化参与者的专业程度普遍比较高,专业参与者更倾向于逢低买入、逢高卖出,而不是追涨杀跌。同时在内外部情况发生改变的时候,专业参与者能更快速地推动市场到达新的平衡位置,减少多余的震荡,增加定价的效率。量化策略整体是收敛和理性的,对波动起到了阻尼的作用。

九坤投资认为,A股量化以指数增强和中性策略为主,在出现市场波动时,整体仓位保持满仓稳定运行,每天交易买卖基本等量,并不会形成对市场的整体买压或抛压。并且当市场涨幅或跌幅过深时,量化反转策略会反向交易,这抑制了市场往一个方向过度上涨或下跌,避免出现暴涨暴跌。从这个角度来说,量化策略成为了市场的反向“缓冲器”。

在仓位方面,幻方量化表示,公司绝大部分产品属于指数增强类产品,是典型的多头型策略,一直保持稳定的高仓位运作,在波动较高的市场环境中也保持这种仓位。在近期市场下跌最剧烈的时间段公司的产品总体是净买入的。

九坤投资表示,从年初至今,A股震荡调整背景下,九坤各类型产品都一直满仓稳定运作,管理规模也相对稳定。

明汯投资表示,“据我们所知,国内主流量化私募管理人在今年市场波动期间,均没有主动降仓。”明汯投资所有产品在这段时间均为净买入状态,其中对冲系列产品根据自身风险敞口系数有不同比例的加仓,3月中旬基本处于历史峰值;而量化多头系列产品,本身就是满仓策略。

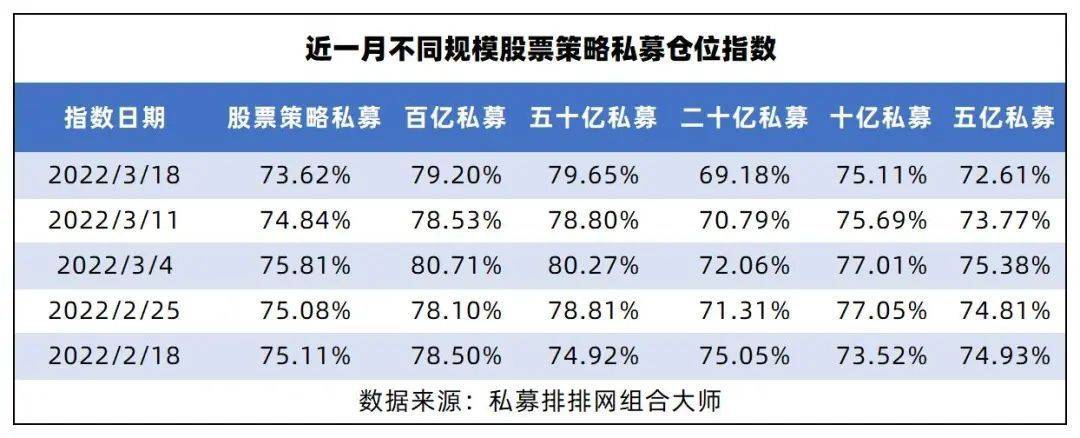

另从私募排排网数据来看,百亿规模股票私募最新仓位指数为79.20%,环比加仓了0.67%,其中62.94%的百亿私募仓位超过8成,23.42%的百亿私募仓位介于5-8成之间,另有13.64%的百亿私募仓位低于5成。但其实3月来百亿私募仓位较月初还是下降了1.51%,3月来平均仓位指数为0.79%,不过较2月的79.11%反而略有上升。

私募热评:疫情因素只影响短期,底部震荡继续释放风险

华安合鑫:

国务院常务会议部署综合施策稳定市场预期,保持资本市场平稳健康发展,会议还确定实施大规模增值税留抵退税政策安排,为稳定宏观经济大盘提供强力支撑。海外方面,美国将延长对来自中国的352种商品的关税豁免,这有助于相关产品的正常贸易。美国PCAOB在声明中重申了他们的基本要求,即在授权范围内检查或调查任何审计业务的能力,无论发行人位于何处或来自哪个行业。目前沪深两市动态PE约16倍,PB约1.7倍,处于历史相对低位,长期布局价值突显。

仙人掌私募:

当前行业配置方向以科技、新材料、新能源为主,同时配置了顺周期稳增长相关标的以及少量消费医疗服务。总体来看我们延续低仓位+长期战略性行业为主+边际反转性行业为辅的策略,采取底部自下而上精选个股,适度行业配置,谨慎控仓的操作。在上周市场跌幅较大时,体现出了抗跌易守的策略优势。目前A股在一定程度上释放了风险,处于底部震荡继续缓释风险过程中,随着市场结构性行情逐步明朗,投资组合优势会逐渐显现。

久期投资:

在美国加息而中国货币偏宽松的背景下,近期市场开始担心中美利差是否会制约中国央行进一步宽松政策的出台,我们认为总体上央行依然会坚持“稳增长”和“以我为主”的大主线,事实上,近期汇率表现稳定,并没有明确的大幅资本外流的迹象。

未来一段时间,债券市场关注的重心或将重回国内的稳增长政策,货币端政策将维持宽松,中短久期的票息和骑乘依旧是基础策略。

复胜资产:

我们对于市场整体继续维持偏向谨慎的态度,在不找到新的投资标的之前,并不计划继续提升仓位。对于市场我们并没有更多的信息可供参考,无论是疫情及防疫政策、地缘政治还是美联储等货币政策走向,在短期内都存在较大的不确定性。依靠预测去博弈还不如老老实实基于事实进行应对。我们面临的可能继续是一个短期收益波动上行的投资环境,市场博弈性将继续上升。这时候可能更要理性的对待投资标的短期的净值波动。虽然短期行情可能不足以期待,但并不妨碍我们继续去寻找那些被市场忽视的投资机会。

我们认为市场在进入4月份可能会更加明确一些,一季报业绩的披露会逐步将成长性进行区分。我们也将密切关注整个季报披露过程中超预期公司的投资机会。

磐耀资产:

展望未来一段时间,宏观经济层面:我们认为在国内疫情超预期的影响下,宏观经济短期料难出现较好的超预期催化因素,但疫情因素只影响短期。

资金层面:目前处在海外收水国内放水但有度,公募私募募集冰点,外资仍在持续流出,资金面整体偏紧缩的环境,但每一次市场大底都是负反馈的资金面,投资当逆向布局。

事件和情绪层面:俄乌形势有所缓解,但我们预计再促成最终谈判之前不排除仍会有局势的反复,但无需过度担忧,反复是为了争取更好的谈判筹码,相信俄乌紧张局势不会持续太久,中美关系近期有所缓和,但我们认为不能盲目乐观,中美博弈的长期性日趋严重性是很难发生变化的,自主可控国产替代的投资方向不论是俄乌局势演绎的启示还是未来中美关系的演绎都值得重视。

在市场估值处于底部区域的时候,越是这种相对平淡的市场环境里,越是专注做研究的最佳时期,因此我们接下来一段时间的工作重点也是在专心做好基本面研究,逢低布局未来十四五期间有长远成长空间的行业,相信未来在市场情绪反转之后可以获得较好的投资收益。