去年,中国新能源汽车产销分别完成354.5万辆和352.1万辆,同比双双增长1.6倍,连续7年位居全球第一,市占率达到13.4%,高于2020年8个百分点。

无论是增长速度还是发展质量,都足以说明新能源车市场已经从政策驱动迈向市场拉动的新阶段。而促成新能源汽车大步向前发展局面的,也必然离不开双积分政策的推动。

自从2001年国家开始研究汽车油耗标准及政策开始,到2017年9月发布双积分政策(次年4月实施),就是为了提高汽车能效降低油耗、促进新能源汽车的快速发展,以实现技术突破与产业培育。而以目前新能源市场的发展状况来看,双积分政策无疑是成功的。

但另一方面,新能源市场的暴涨也使得2021年度的新能源汽车积分价格出现陡降的局面。其背后的暗线则指向供需关系破裂后,双积分政策所带来的价值体系的波动,甚至崩塌。

从卖方市场到买方市场

4月8日,工信部发布了2021年度乘用车企业双积分情况的公示。

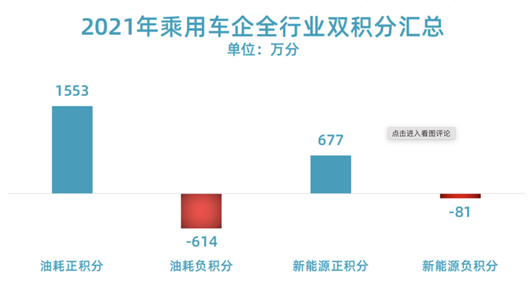

数据显示,2021年中国汽车行业共产生1553.49万油耗正积分,同比增长255.7%,产生613.66万油耗负积分,同比下降47.6%;新能源汽车积分方面,产生正积分676.72万分,同比增长54.9%;产生负积分81.00万分,同比下降24%。

也就是说,2021年油耗正积分和新能源正积分两项共创造了近2200万积分,而油耗负积分和新能源负积分加总只有700万积分不到,有接近3倍的差距。其中,市场整体油耗积分的供应量是需求量的2.5倍,新能源积分的供应量是需求量的8倍。

造成双积分供应量远大于需求量的背后,是新能源汽车市场发展的一片欣欣向荣。很多车企已经完成电动化转型,更多的新能源汽车积分和油耗积分使得今年双积分供大于求,而这必然会导致其价格的大幅缩水。

同时,由于很多负积分可以通过关联企业结转交易,使得相关企业不会到公开积分市场购买。

具体到某个汽车集团而言,旗下企业产生的油耗负积分可以先用集团内部的油耗正积分去抵扣,不足的部分就需要用集团内部或购买其他企业的新能源积分来抵扣。(新能源负积分只能通过购买车企产生的新能源正积分来抵扣)

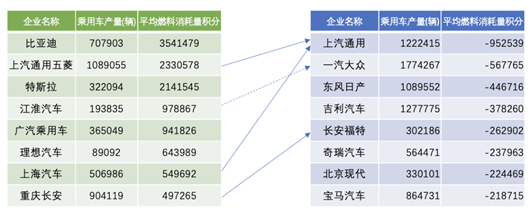

依据工信部公布的2021年度的双积分情况来看,在双积分先可在内部流转的情况下,北汽、一汽、宝马(进口)、东风、吉利、奇瑞、奔驰(进口)、捷豹路虎(进口)等32家企业还需要从购买新能源正积分共计241万,比亚迪、特斯拉等40家无油耗负积分的企业可交易的新能源正积分为564万。

主流车企之间的可购买积分和可交易积分差来到了两倍之多。同时,由于2020年度之后的新能源正积分在满足要求的前提下,是可以按照50%的比例结转至下一年度,所以2021年度全市场新能源积分是会更多一些的。

如此以来,让双积分以极快的速度从卖方市场过渡到买方市场,从一分难求到一分难卖。

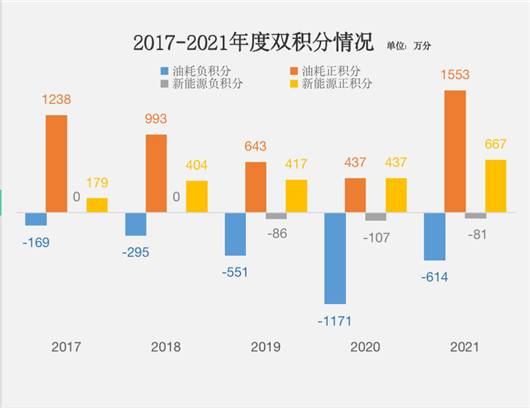

反观两年前的2020年,是双积分表现最为艰难一年。在燃油车企业转型还没有最终敲定的时候,能够获得双积分的企业并不多,大量的企业依旧需要双积分来保证企业的正常运转。而双积分供不应求的局面让其单价一度飙升至4000元。

到了2021年结算双积分(即2020年所得)时,由于产生的油耗正积分和新能源正积分相加都不够抵扣负积分,其价格自然水涨船高,很多主销新能源车的企业因此获利不菲。如理想汽车年度共销售约7万分新能源汽车积分,收入2亿元,折合每分2857元;蔚来汽车年度共销售约20万分新能源汽车积分,收入5.17亿元,折合每分2585元。

我们都知道,市场供给的价值会随着需求而波动,双积分的价值亦然。谁曾想,两年前双积分供不应求导致其价格一路飙升的情况在今年便发生了反转。

自双积分政策实施以来,目前共完成4次积分交易。受合规成本、供需关系等多重因素影响,双积分交易价格大幅变化。其中2018年平均单价为300元/分-500元/分,2019年为800-1200元/分,2020年为1204元/分。而今,再次回到2019年交易水准。

“双积分”迎来转折

中国新能源汽车推广初期,在补贴政策的驱动下,很多车企都是从微型电动车布局,开始生产积分车型。不过,随着补贴滑坡以及消费升级,微型电动车一度被市场冷落,销量大幅下滑,部分以微型电动车起家的企业也失去优势。

而双积分政策到来的目的就是替代逐渐退出的购置补贴,旨在当新能源汽车购置补贴完全退出后,也可以让投身发展新能源路线的车企可以通过出售积分来获得额外收益。

期间也有不少企业为了解决双积分的问题,针对性地制造出低价格、低续航,却能获得较多双积分的车型。

彼时的标准下:100km的纯电动车能够获得两个积分,续航400km的纯电动车能够获得6.8个积分;调整之后的策略是:100km以上的电动车仅能获得一个积分,400km的纯电动车能够获得2.64个积分。

政策对双积分的要求越来越严,一台车获得双积分的数量减少,有需要的企业就必须要生产更多的新能源车,逼着企业转型做新能源。

因此,我们能看到了一大批应运而生的车型。以宏光MINIEV为例其续航不足200km,满足新标准一台车1.52双积分的获取能力,虽然相比于去年同期下滑明显,但对于上汽通用乃至上汽集团来说,宏光MINIEV具有极为明显的抵扣集团内部双积分的战略意义。

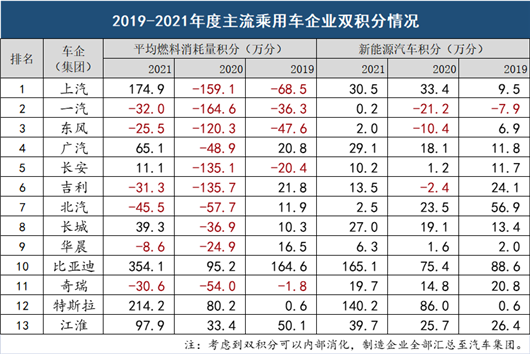

双积分政策是燃油车企业转型新能源汽车赛道的加速剂,而双积分价格暴跌就能看出来这一转型的成果。随着激进的新能源转型,大部分之前双积分欠缺的车企也逐渐完成了自给自足甚至开始交易双积分。

例如过去新能源积分最短缺的企业分别是长城、南北大众、上汽通用、东风日产等。

去年,长城凭借欧拉品牌获得不错的双积分成绩,南北大众也推出了自家的ID系列电动车,同时上汽通用也因为上汽通用五菱激进的电动化缓解了燃眉之急,东风日产随着e-Power的到来也开始在双积分上发力……

当最需要双积分的企业们不再需要采购太多的双积分,那么其流通属性自然会变弱。

对于新能源车企而言,出售新能源积分获利太少,会降低其生产新能源汽车的动力;对于传统车企而言,即使生产了过多高油耗车型,产生了油耗负积分,也只需要通过很低的价格购买新能源积分抵偿归零即可。

所以双积分政策必然要调整。

去年年底工信部就同财政部、商务部、海关总署、市场监管总局相关司局召开工作座谈会,装备工业一司方面表示,要科学合理设定后续年度积分比例要求,探索建立灵活性机制,将会同相关部门司局启动《积分办法》修订工作。

同时,目前500-800元的双积分单价对于部分企业来说尽管还会产生数亿的购买成本,但从汽车行业的转型速度来看,除了新能源车企外,传统燃油车企也加速向混合动力、纯电动车为主导的全新市场渗透--双积分的战略意义正以肉眼可见的速度消退。

随着新能源汽车发展速度远超规划,双积分政策实施至今也逐渐不符合甚至背离初衷。如果说双积分政策最终会退出历史舞台,那么此刻的供需不均正是其中的重要转折。(李思佳)