6月,A股强力拉升,创业板指大涨16.86%,新能源概念相关的家电零部件、非金属材料、电池、能源金属、金属新材料、风电、光伏等申万二级指数涨幅均超20%,旅游及景区、装修建材、酒店餐饮等复苏行业亦表现较好,其中旅游及景区上涨20.64%。

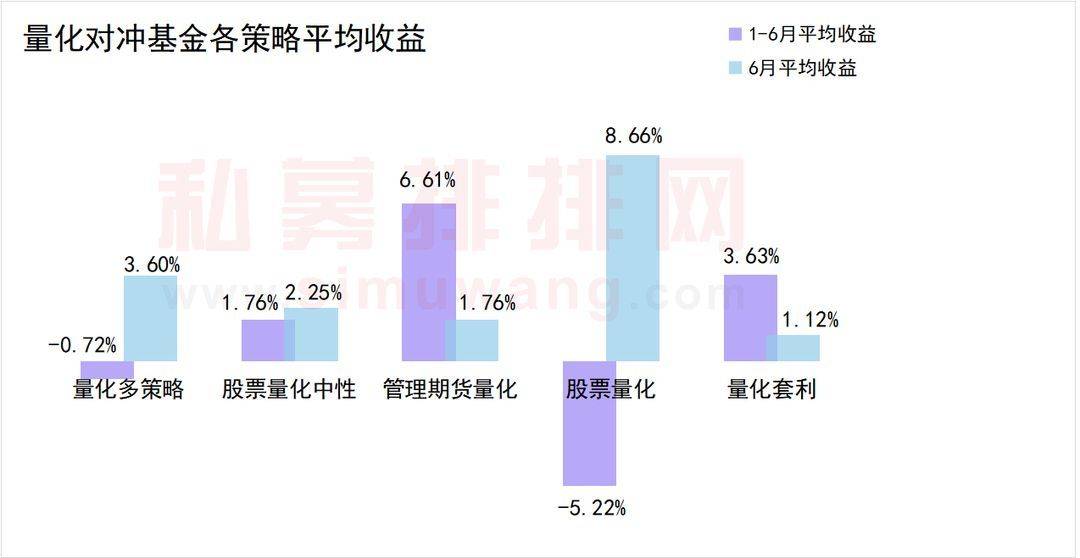

股市的拉涨让股票量化策略业绩大幅回暖,继5月创造5%的平均收益后,6月股票量化产品的平均收益更高达8.66%,同时年内平均回撤也缩窄至-5.22%,向年内平均收益转正迈进了一大步。

虽然商品期货在6月表现相对弱势,南华商品指数的月跌幅超过了8%,不过由于CTA策略可多空双向操作的特点,在趋势性的下跌行情中,多数CTA私募适应了市场节奏,有占比近六成的管理期货量化私募基金当月取得正收益,月平均收益达到了1.76%,年内平均收益累积至6.61%。

受益于量化各策略当月全部取得正收益,量化多策略获得了加成效果,收益率明显改善,月平均收益达到了3.60%。与此同时,股票量化中性策略的月平均收益也达到了2.25%,年内收益成功转正为1.76%。量化套利策略正常发挥,在6月取得1.12%的平均收益表现。

对比量化和主观各策略上半年的平均表现,趋势策略和套利策略整体表现较佳的同时,量化在趋势策略上保持了优势。在多头策略和套利策略上,量化和主观的表现较为接近,量化多策略上半年的回撤幅度更加趋于收敛。

从短期表现来看,量化和主观各策略6月全面回暖,多头策略整体业绩突出,并呈现出主观与量化同步复苏的特点,量化多头与主观多头的月平均收益率均超过8%。趋势策略上,主观趋势相对量化趋势形成短期优势,6月主观趋势的平均收益高达5.24%。

根据量化对冲基金上半年的业绩数据,私募排排网制作出量化各策略的半年度榜单,每个榜单取前十名产品上榜,最终分别由泽源私募证券基金的“泽源小奔一号”、前海国恩资本的“国恩裕享多头价值成长”、文谛资产的“文谛量化套利六号”、砥立资产的“砥立资产-阿尔法喵喵喵”、微观博易私募基金的“天蝎A”摘得管理期货量化、股票量化、量化套利、股票量化中性、量化多策略的半年度冠军。

量化CTA私募文谛资产是半年度榜单的最大赢家,不仅“文谛量化套利六号”在半年度量化套利榜中夺冠,“文谛沪深300指数增强20号”在股票量化榜中位居第四,“文谛量化多策略19号”在量化多策略榜单中排名第三。

临近年中,多家百亿私募发力冲榜。本期量化对冲基金榜中共有6家百亿私募上榜,百亿私募上榜数达到年内峰值。有产品入围的百亿私募包括:思勰投资、玖瀛资产、千象资产、展弘投资、灵均投资、衍复投资。

其中,思勰投资的“思勰投资-中证500指数增强1号”、“思瑞二号私募投资基金”分别入围了股票量化、股票量化中性榜单。“玖瀛久欣21号”入围量化多策略榜,“千象21期”入围管理期货量化榜,“展弘量化套利1号”入围量化套利榜。“灵均精选7号证券投资”、“衍复天禄灵活对冲一号”分别入围了股票量化榜和股票量化中性榜。

以下为各策略半年度榜单详情:

管理期货量化

管理期货量化,即量化CTA,区别于依靠人的主观判断进行投资决策的主观CTA,它是利用计算机系统构建的数理模型,对未来期货品种的走势进行判断,并通过建立多头头寸或者空头头寸,对特定品种的趋势性收益进行捕捉。

半年度管理期货量化冠军,由泽源私募证券基金的“泽源小奔一号”摘得。泽源私募证券基金是一家深圳私募,管理规模10~20亿,基金团队来自银行、信托、券商资管等金融机构,坚守简单、纯粹的做事方式,其投资理念是基于市场运行规则及市场参与者的行为偏好,捕捉资产价格在无序变动中的规律性及确定性强的机会。此次夺冠的“泽源小奔一号”成立于2021年5月18日,由覃宣植、黄志平两位基金经理负责管理。

半年度管理期货量化亚军是鲨鱼资产的“鲨鱼永续浅海量化”。广州地区量化CTA私募鲨鱼资产,致力于打造海洋之王“鲨鱼”一样的产品,追求在符合优秀投资期望的机会面前像鲨鱼般凶猛,在极端行情面前像鲨鱼般沉着,投资上深潜大宗商品,将量化CTA趋势策略与量化CTA反趋势策略相结合。

绰瑞私募基金的“绰瑞北岳20号”摘得半年度管理期货量化季军。绰瑞私募基金是国内最早一批从事个股期权量化交易的私募基金公司之一,交易策略丰富多样,包括价格套利、做市、资金优化、高级量化分析等,目前专注于投资国内期权、期货二级市场,未来将扩展交易范围至其他衍生品市场及全球交易市场。

股票量化

区别于股票策略中的主观多头,股票量化策略运用量化的方法来完成个股选择与组合构建,从选股到交易,均以所构建的量化模型的结果为依据,常见的选股模型包括基本面多因子模型,量化多因子模型,基于大数据的另类多因子模型等。

半年度股票量化私募基金冠军由前海国恩资本的“国恩裕享多头价值成长”摘得。前海国恩资本是一家深圳地区管理规模50~100亿的复合策略私募基金。其投资理念是“科技引领方向,数据驱动未来”,专注量化科技,致力于为客户提供优质的量化投资服务,坚持以成长投资为核心的价值投资,通过分析海量数据,剖析市场动向,构建投资组合。此次夺冠的“国恩裕享多头价值成长”由前海国恩资本的量化研究总监吴国尧负责管理。

禾晟源私募基金的“禾晟源金牛量化一号”在半年度股票量化榜中排名第二。禾晟源私募基金是一家北京地区量化私募,管理规模10~20亿,策略类型涵盖股票Alpha、期货CTA、期权等,通过构建宏观、产业、基本面多维度的深层逻辑,整合投资流程中的多个要素,在不断变化发展的市场中维持生命力。

半年度股票量化榜季军由明湾资产的“明湾天机量化”摘得。明湾资产是一家20~50亿规模的上海私募,在投资中做“绝对回报追求者、价值挖掘者、趋势跟踪者和风险控制者”,投资范围涵盖期市、债市、股市等多个市场。

量化套利

量化套利不依靠投资者的主观判断,而是利用计算机系统构建的数理模型,深度挖掘市场中存在的价格错配现象,并利用这种价格错配进行套利的策略,主要有期现套利、跨期套利、跨市套利、跨品种套利等套利模式。

半年度量化套利冠军由文谛资产的“文谛量化套利六号”获得。文谛资产长期从事量化统计及应用数学等领域的研究工作,致力于将大数据研究成果应用于金融市场的创新实践,管理规模10~20亿。2010年6月开始专注于CTA量化研究,在期货期权多因子模型和股票择时alpha因子模型等研究领域有所建树,研发出了具有自身特色的、将前沿学术成果与中国金融市场情况相结合的交易体系。

绰瑞私募基金的“绰瑞凤凰山”在半年度量化套利榜中排名第二,第三名则由中金量化的“中金量化-火星1号”摘取。

中金量化是一家管理规模5~10亿的北京私募,是国内较早一批从事量化CTA的投资团队,秉承“专注量化短线,捕捉绝对收益”的投资理念,以CTA量化投资技术为起点,经过多年实践,建立“宏观+产业+量化”三维一体研究框架,打造了以量化短线为核心的多市场交易体系,涵盖期货高频、期货短线、股票短线、可转债短线等多策略。

股票量化中性

股票量化中性产品在多头策略的基础上,往往会同时构建多头和空头头寸以对冲市场风险,将市场涨跌进行剥离,达到单独获取管理人跑赢大盘的超额收益这一目标,因此该策略受市场行情的影响相对较小。

砥立资产的“砥立资产-阿尔法喵喵喵”摘得半年度股票量化中性榜冠军。砥立资产是一家规模10~20亿的上海私募,专注于证券市场的量化投资,秉承“专业、研究、价值、分享”的投资理念,致力于为投资者创造价值,希望打造以人为本的企业文化和扁平化的组织架构,让优秀的投资经理专注于投资,全力以赴地为投资者创造更佳的收益。

半年度股票量化中性榜亚军是凯读投资的“凯读投资成长证券”。凯读投资是一家规模10~20亿的北京私募,投资上结合本土知识和国际经验,从量价和基本面数据中发掘有效的、不同来源和不同周期的alpha,致力于为投资者创造最好的回报,团队由程序员、统计学家、基本面分析师、交易员共同组成。

黑玺资产的“黑玺湖畔1号”摘得半年度股票量化中性榜季军。黑玺资产的管理规模为10~20亿,办公地点位于徐州。“黑玺湖畔1号”成立超过两年,由基金经理王琰负责管理。

量化多策略

量化多策略,是指同时运用两种以上的量化策略进行投资,力求降低组合内部资产之间的相关性,达到取长补短、分散风险效果的投资策略。

半年度量化多策略冠军由微观博易私募基金的“天蝎A”摘得。微观博易私募基金是一家专业从事低延迟程序化交易的私募基金公司,办公地位于北京,管理规模10~20亿,依靠逻辑化的市场认知与工程化知识探索相结合,以不同的视角和方法从多维海量数据中提取有效信息,并依靠风控与执行系统,不断从市场中获取alpha。

半年度量化多策略榜的亚军、季军分别由优美利投资的“优美利辛亚量化1号”、文谛资产的“文谛量化多策略19号 ”获得。

优美利投资管理规模20~50亿,办公地位于深圳,投资品种覆盖可转债、股票,坚持以人为本的发展理念,不断挖掘IT技术+金融的复合型专业性人才。优美利投资定位为多资产多策略私募基金管理人,并认为投资收益主要来自资产配置、投资品种的选择,在此基础上通过应用量化投资工具提升投资效率及精确度。

规则说明

【数据来源】私募排排网,截至2022年6月底。根据管理人最新报送信息,本基金存续规模高于500万人民币,取截至2022年6月底的净值且产品业绩披露标识为A、公司管理规模5亿以上的基金参与排名。

【收益计算说明】由于阳光私募基金净值披露时间点不同,月度统计的时间段会有差异,我们使用最靠近统计月份月底净值作为计算净值,即取当月6日至次月5日(包括次月5日),距当月月底最近的作为当月计算使用净值,若有两个净值距离月底一样近,则取时间靠前者。若有期间有分红、拆分情况发生,我们使用分红再投资后累计净值计算收益率。

【风险揭示】投资有风险,本资料涉及基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,我司未以明示、暗示或其他任何方式承诺或预测产品未来收益。投资者应谨慎注意各项风险,认真阅读基金合同、基金产品资料概要等销售文件,充分认识产品的风险收益特征,并根据自身情况作出投资决策,对投资决策自负盈亏。