6月中旬,三星电子暂停采购面板之后,LG电子也同步大幅度下调面板采购需求,面板企业库存压力进一步增加,业界传出面板企业采取不同减产策略以应对终端需求低迷的消息。业内研判,今年第三季度面板采购需求下降幅度依然大于面板企业产能减少幅度,面板陷入深度去库存周期,至少还要一个季度才能扭转供需格局。

厂商减产应对面板跌价?

自2021年9月面板进入下行周期以来,电视面板价格走低,以TV产能为主的面板企业开始承压。2022年6月中旬,三星电子要求所有事业群暂停采购之后,LG电子也同步大幅度下调面板采购需求,面板企业库存压力进一步增加。业界传出一些面板企业的减产策略,例如下调G8.6和G10.5代线稼动率,降低65英寸和75英寸面板供应,新产线爬坡放缓,TV产能向IT转移等方式。

针对面板市场走势,众多分析机构给出了相对一致的判断,今年7月,终端需求保持低迷态势,面板价格将持续走低,供需关系暂未有明显回转。

群智咨询(Sigmaintell)TV面板资深分析师李晓燕在接受《中国电子报》记者采访时表示,今年第二季度,全球LCD TV面板供应面积同比减少1.4%,环比减少2.9%,预计第三季度全球LCD TV面板供应面积同比下降7.3%,面板陷入深度去库存周期。

TrendForce集邦咨询预计第三季度,全球LCD电视面板产能将较原计划产能减少12%。

Omdia研究指出,2022年第二季度,面板平均产能利用率达到77%,预计第三季度利用率降低至73%。上一个历史低位是2020年2月的77%,当时正值供过于求导致市场疲软。

奥维睿沃总经理陈慧在接受《中国电子报》记者采访时表示,由于面板企业会在月初根据品牌厂的订单排产,三星电子、LG电子6月中旬要求砍单,面板企业来不及调整生产计划,确实有些措手不及。面板企业面临更大的出货压力,如果面板价格持续下跌,面板企业恐怕要采取更激进的减产计划来应对。

除了LCD TV面板,其他面板也面临同样现状。受OLED电视需求下滑以及与LCD面板的价差缩小的影响,OLED电视面板需求被进一步抑制。WOLED面板从今年第一季度开始背负高库存,从第二季度开始韩国G8.5代OLED 面板产线稼动率逐步下调,2022年WOLED面板出货将远低于预期,群智咨询数据显示,2022年全球OLED 电视面板出货量为888万片,同比增长15.0%,增幅低于预期。

面板价格变化符合趋势

从2020年年中开始的持续13个月的面板涨价周期于2021年年中画上了句号。2021年下半年以来,面板价格出现结构性调整,TV、IT类LCD面板价格出现不同程度下跌。2022年以来,受不确定性因素影响,终端需求阶段性走低,产品价格承压。2021年下半年至今,面板业一直处于下行周期。

市场周期波动在任何一个产业都是客观存在的。中国光学光电子行业协会液晶分会常务副理事长兼秘书长梁新清在今年初接受《中国电子报》记者采访时表示,伴随着全球显示行业产值、产量均创新高,上一轮景气周期给国内面板企业带来三个显性结果,一是2018年、2019年投资和储备的大量新增项目全部释放了产能,二是盈利都达到历史最高点,三是整合进一步加速。

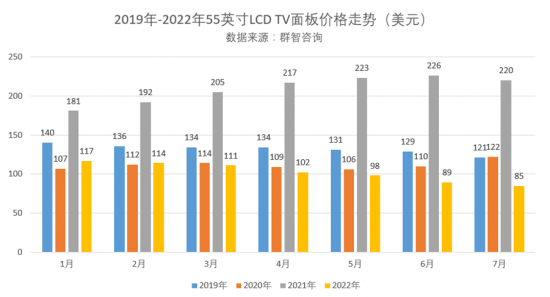

产能建设周期、市场需求波动等因素造成了面板的周期性波动。记者以55英寸TV LCD面板为例,梳理2019年~2022年上半年间,面板呈“下行-上行-下行”周期更迭的变化。

在13个月上涨周期之前,面板业曾经历了很长一段时间的下行周期。2019年上半年,三条高世代LCD生产线迎来量产爬坡,全球液晶电视面板产能扩张、供过于求,面板价格不断下降。2020年上半年,过去十年的投资扩张和连续6个季度TV面板价格长期下跌,叠加新冠肺炎疫情影响,液晶面板市场相对低迷,韩国厂商逐渐关闭LCD产线,产能高度向京东方及TCL华星聚集并开始调控产能。

产能集中与调控,叠加疫情催生大量需求、上游材料紧缺等多种因素影响,从2020年年中开始到2021年上半年间是面板业的上涨周期,全球LCD TV面板供应紧张,面板价格一度冲高至二倍,且2021年1月-6月间,价格持续上涨趋势至236美元。

2022年上半年,受地缘政治、通胀以及需求透支、疫情等多重影响下,终端需求持续低迷,LCD电视面板价格纷纷下跌,液晶面板价格区间以及走势与2020年上半年基本同步。只是2020年7月开始,价格照比6月有所提升,今年7月照比6月还没有呈现回转态势。

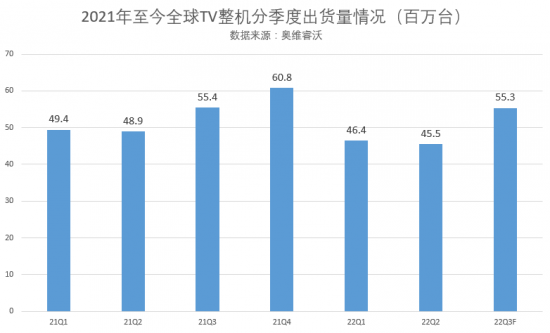

李晓燕表示,今年第一季度,终端市场在通胀、高海运成本及需求透支等因素影响下,头部品牌大小尺寸面板需求低迷,二线厂商启动第一轮抄底备货,拉动第一季度面板出货数量创第一季度历史新高。第二季度,市场需求下滑,品牌采购需求收缩,大小尺寸面板出货有所回落。第三季度,终端品牌将依然执行控库存策略,全球LCD TV面板供应面积同比进一步下降7.3%,但是第三季度面板需求陷入深度去库存周期。LCD TV面板市场供需比将达8.6%,供需持续过剩,预计面板价格在低位水平将维持下降趋势。

TCL创始人、董事长李东生今年5月曾给出判断:“下行周期到哪里是拐点,我也无法预测,但从产业经营本身逻辑来看,已经接近底部了。目前调整产品结构、强化技术开发、拓展海外业务是发展的重要驱动力。”

还需一个季度才能恢复供需关系?

面板企业减产策略将持续多久,何时能迎来供需平衡是全产业链共同关注的头等大事。陈慧表示,有三大因素对面板供需状况恢复非常关键。

首先,第三季度面板企业是否持续低稼动率运行,今年6月,TV面板投片环比减少16%,出货量减少可能达360万片。如果今年第三季度持续此稼动率运行,有望带动供需的反转。

此外,目前整个产业链库存积压严重,库存去化的速度成为重点。今年4月开始,面板企业整体库存水位快速增加至2.2周,5月份超过2.5周,即1400万片的库存量,高于1-1.5周的安全库存,即超过500万-900万片的场内安全库存量。今年前5个月面板企业整体合计场外库存量也超过500万片。面板企业、整机厂、渠道商均面临库存压力,6月初,中国传统电视厂商库存周数接近7周。保守估计,目前整个产业链电视面板加整机库存过剩1000万以上的单位量,按照目前减产幅度,需要持续2-3个月才能去化过剩的库存。

第三季度终端需求能否恢复?“618”是上半年的重要促销节点,奥维云网数据显示,“618”全渠道彩电零售量规模增长4%。综合上半年情况看,仍呈下降趋势,行业复苏任重道远。第三季度作为传统需求旺季,终端厂为了“黑五”以及“双11”会积极备货,在下半年促销旺季带动下,品牌厂会积极出货,消化库存。但今年在外部因素影响下,整机厂可能下调销售计划以及面板采购计划。虽然最近有一系列家电促销刺激政策出台,但下半年国内市场能否借着低价迎来销量的持续反弹仍需要观察。

陈慧向记者强调,如果7、8月面板企业还能持续保持低稼动率运行,整个产业链的面板和整机库存才能得到较好去化。当面板供应宽松的氛围开始改变,品牌厂才会积极采购。在旺季备货的加持下,面板供需关系才能扭转,面板价格才有机会在第三季度迎来一波反弹。

长远来看,在弱势的行业环境下,面板业依旧存在很大发展空间。分技术类别来看,应用高端技术的超高清、高刷新率、高分辨率的产品需求持续增加;分产品类别来看,电竞、折叠、Mini LED背光等产品渗透率逐渐提升。随下半年旺季的到来、促销拉动、新产品发布等方面影响,需求有望出现好转,产品价格将有机会迎来结构性反弹。

李东生指出,分类别看全球市场对显示产品需求,手机和TV的增长幅度比较小,但监视器、车载、商显等新应用增长比较快。当下TCL华星正在新的产品结构里,比如中尺寸商显产品和LTPS产品上增加产能建设。

业内人士认为,面板企业短期需加大减产力度,积极灵活地调整产品结构、产能结构同时,应慎重考虑产能释放的节奏,适当控制扩产的步伐及新增产能爬坡的进度。同时成本是核心竞争力,还应积极推动降本增效。(卢梦琪)