2021年末,新能源车的信仰崩塌了。

在需求扩张和政策利好的支持下,2021年新能源车相关产业链迈入全面高景气时代,行业扩产加速,诸多环节呈现出明显的规模和盈利扩张趋势,带动板块热度一路高歌。然而,进入12月后,在板块风格再平衡逻辑的影响下,新能源车相关板块却迎来了至暗时刻。截至12月31日,受宁德时代等行业龙头纷纷跳水的影响,长江新能源汽车设备指数单月跌幅已经达到了13.4%,行情的急速下行加剧了市场对于2022年板块表现的担忧。

那么,本轮新能源车板块调整的原因究竟是什么?在行业缺锂已经成为不争事实的背景下,新能源车板块的业绩还有支撑吗?进入2022年后,哪些环节值得关注?

新能源车板块调整的原因是什么?

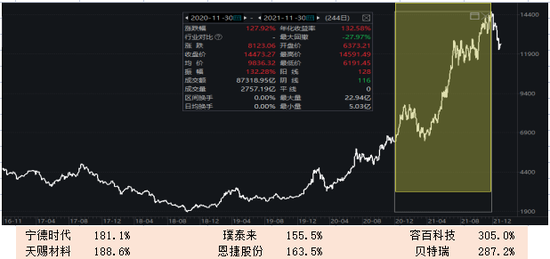

对于本轮新能源车板块的调整,最直接的原因在于年末板块之间的风格再平衡。从2020年11月底以来,在政策利好和需求扩张的双重推动下,新能源车行业基本面持续超预期,且景气度不断上修。受此影响,年内板块迎来集中交易的普涨行情。截至到2021年11月30日,长江新能源汽车设备指数近一年的累计涨幅达到130%,远超市场预期。其中,锂电行业的核心企业宁德时代、天赐材料、恩捷股份、璞泰来等的累计涨幅均超过了150%;而容百科技、贝特瑞等正极企业的涨幅更是接近300%。

图1:新能源车指数及核心企业涨幅

数据来源:wind、36氪整理

但与此同时,随着行业景气预期不断被上修,也使得板块基本面预期差越来越小,行业产生超额收益的概率持续变窄,随着实际基本面与预期之间的趋同,使得板块的系统性调整几乎成了必然。

尽管,版块之间的再平衡是导致本轮新能源车板块调整的直接原因,但拨开迷雾看本质,我们认为本轮新能源板块出现大幅调整深层的原因,却是锂资源价格上涨、供给短缺加剧了市场对于新能源车板块销量下滑、业绩收缩的恐慌情绪。

锂资源作为新能源汽车动力电池的重要原材料,按照“锂资源供给——正极材料——动力电池——新能源汽车产量”的路径逐步下探。锂资源供给的多少,直接关系到动力电池的产量,从而影响到下游新能源汽车的数量。

理论上来看,锂资源的供给量是中游锂电池正极的极限产量,而正极产量则是动力电池产量的极限。但实际情况中,考虑到供应稳定和库存安全,因而存在“终端需求——动力电池产量——正极产量——锂资源需求量”整个链条上层层放大的安全库存。

根据长江证券的数据,2021年11月国内动力电池装机为20.8GWh,电池产量为28.2GWh,而同期国内三元、铁锂正极产量分别为3.7、4.8万吨,对应理论电池产量为41.3GWh。考虑到非动力电池需求的存在,因此大致调整后得出2021年11月,动力电池产量较装机量放大了约15%,而正极材料能够支撑的电池产量则较当期电池产量放大了约25%-30%。也就是说,想要满足一定的电池装机量,实际上至少需要1.15倍的电池产量,1.25-1.3倍的正极材料下的理论产量。

那么锂资源短缺下,市场焦虑的点又是什么呢?

对于锂资源短缺的焦虑,最主要还是市场担心2021年光伏产业链缺硅料产生的负反馈逻辑,会在2022年新能源汽车产业链上重现。具体来看,主要表现为两个方面:1)就是因为上游关键原料不足、价格上涨,导致中游材料成本上升、供给不足,最终反馈到动力电池乃至下游新能源汽车供给上,在一定程度上抑制新能源汽车的出厂数量并且会因成本上升压缩产业链相关企业的利润空间,影响行业基本面表现;2)上游原材料匮乏导致锂资源价格超预期上涨,向下转嫁给中游材料和动力电池生产企业,而基于电池企业的强议价权,在新一年的谈判中会将涨价成本转嫁给下游车企直至终端消费者,从而产生新能源汽车产品的提价,同时,叠加上2022年新能源补贴政策的退坡,可能会在一定程度抑制终端需求,最终反过来影响产业链相关企业的业绩表现。

锂资源价格上涨会不会使行业陷入负反馈逻辑?

如前文所述,我们简单阐述了目前市场对于锂资源不足可能对行业产生负面影响的两个具体方向,那么现实情况下,实际的影响到底有多大呢?

首先,如果从锂资源价格上涨、供给短缺会不会导致下游动力电池的供给不足这个角度来看,综合长江证券、中信证券等的相关预测,即使在存在锂资源供给缺口的悲观预期下,2022年,实际锂资源供给仍然可以支撑动力及储能电池产量维持60%左右的增长,大概率可以满足下游需求的较快扩张。

具体来看,2021年锂盐支撑下的正极产量对应电池在680GWh左右,而锂电池实际产量约为530GWh。2022年市场悲观预期锂资源增量16—18万吨,主要来自:1)Greenbushes和Pilbara锂矿增长,预计新增供应约7万吨LCE;2)雅保和SQM扩产项目释放产能,赣锋锂业南美盐湖投产,预计增加供应约7万吨LCE;3)中国锂资源项目增产等预计带来约4万吨新增供应。

考虑库存调节后的有效供给,根据长江证券的预测,2022年保守估计57.6万吨LCE锂盐供给对应正极口径支撑的电池产量在850GWh左右,电池口径对应的电池产量在807GWh左右,如果存在硬缺口的情况,正极-电池的放大系数会明显收窄,则对应动力和储能场景的电池增速在65%左右。

图2:资源缺口下动力和储能电池增幅支撑

数据来源:长江证券、创新联盟、36氪整理

如果假设其中300GWh用于新能源车领域,以单车50kWh带电量计算,则可以满足近600万辆新能源车的需求,因此整体来看,缺锂的问题并不会对2022年新能源车的终端供给形成明显的制约。

其次,如果从锂资源价格上涨,会不会转嫁给消费者从而抑制终端需求的角度来看,在锂资源及其他材料价格上涨的背景下,2021年主要是电池厂承担了主要涨价压力,并未对整车厂全面提价。但随着电池厂与车企的新一轮价格谈判逐渐展开,预示着2022年,电池厂向下游主机厂转嫁成本压力已经成为了行业比较确定的事实。

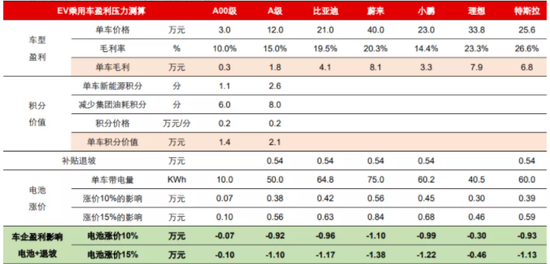

在这种情况下,主机厂会不会将成本压力再向下转嫁给消费者,成了明年新能源车需求能否维持的关键所在。从车企的角度来看,成本占比较高的产线摊销、研发投入和人员费用等均属于固定成本,在单车毛利为正情况下,根据长江证券的观点,车企大概率会选择放大销量来摊薄成本,而不是涨价来维持利润。

而从目前市场主流电动车企的单车毛利来看,特斯拉、蔚来、理想的单车毛利在7-8万元,比亚迪、小鹏大约在3-4万元,即使考虑电池成本上涨10%以及明年补贴退坡的情况下,明年车企的单车毛利仍然可观,这也意味着车企并不存在强烈向下转嫁成本压力的必要性。

图3:补贴退坡和电池涨价情境下长江证券主要车企单车毛利压力测算

数据来源:长江证券、工信部、36氪整理

此外,如果将新能源车仍处于早期品牌塑造和份额争夺阶段这个事实考虑其中,那么对于造车新势力、转型新能源的传统车企而言,新能源车销量的持续放量,是对于其品牌夯实、战略转型最重要的评判因素。因此,在这个阶段,车企的市场份额争夺远比单车盈利更为重要。

2022年的新能源车板块是否还值得期待?

综上所述,2022年,新能源车板块的锂资源短缺已经成为市场共识。关键原材料的不足必然会给产业链带来供给收窄、成本上升的压力,从而在一定程度上压缩相关企业的销售规模预期和利润空间,对行业基本面产生消极影响;与此同时,在经历了2021年的一波大行情之后,随着基本面预期差的不断收窄,产业链企业获取超额收益的概率大幅下降,加之不断退坡的补贴政策和市场对于产业链缺锂的焦虑情绪,新能源车相关板块迎来短期调整在所难免。

但从长期来看,目前新能源车的全球渗透率仅在10%左右,而在双碳政策持续助力之下,行业具备较为确定的需求支撑,整个板块依然属于优质供给驱动下长坡厚雪的赛道,短期的缺锂并不会成为新能源车产业发展的硬性制约,行业未来增长前景依然值得期待。

站在投资的角度,相比于2021年较为确定的板块β行情,2022年,在供需格局逐步扭转下,预计不同环节和企业未来的盈利趋势会呈现比较明显的分化。因此,相比于博弈预期差带来的β行情,投资者更应该关注产业链中优质公司基本面超预期带来的α机会。例如,可以关注全球化趋势下,加速布局海外供应链的龙头企业(尤其是在美国等存在明确预期差产业链中占有一定份额的企业);技术创新加速下,受益于份额及盈利改善的细分赛道龙头;真正具备核心竞争力和一体化布局拓宽价值链的材料供给龙头;以及成本转嫁下,盈利能力有望迎来触底修复的电池龙头等。(丁卯)