2021年市场关键词就是“分化”,虽然大盘指数波澜不惊,但是指数分化严重,板块更是跌宕起伏,个股走势分化。受益于结构化的市场行情,量化私募在2021年迎来高速发展,整体业绩不俗,多数百亿量化私募平均收益达到两位数。私募排排网数据显示,截至1月14日数据,证券类百亿私募管理人数量为105家,过去一年就有43家私募管理人跃居百亿,同比增幅达到69.35%。

百亿私募2021年榜单发布!在105家百亿私募中,有业绩展示的私募管理人为88家,2021年平均收益为12.95%,冲积资产、正圆投资年度收益超过50%。其中,百亿量化私募2021年收益全部为正,平均收益高达19.32%,鸣石投资、佳期投资、聚宽投资荣膺百亿量化私募前三甲。

平均收益12.95%,八成百亿私募2021年业绩翻红

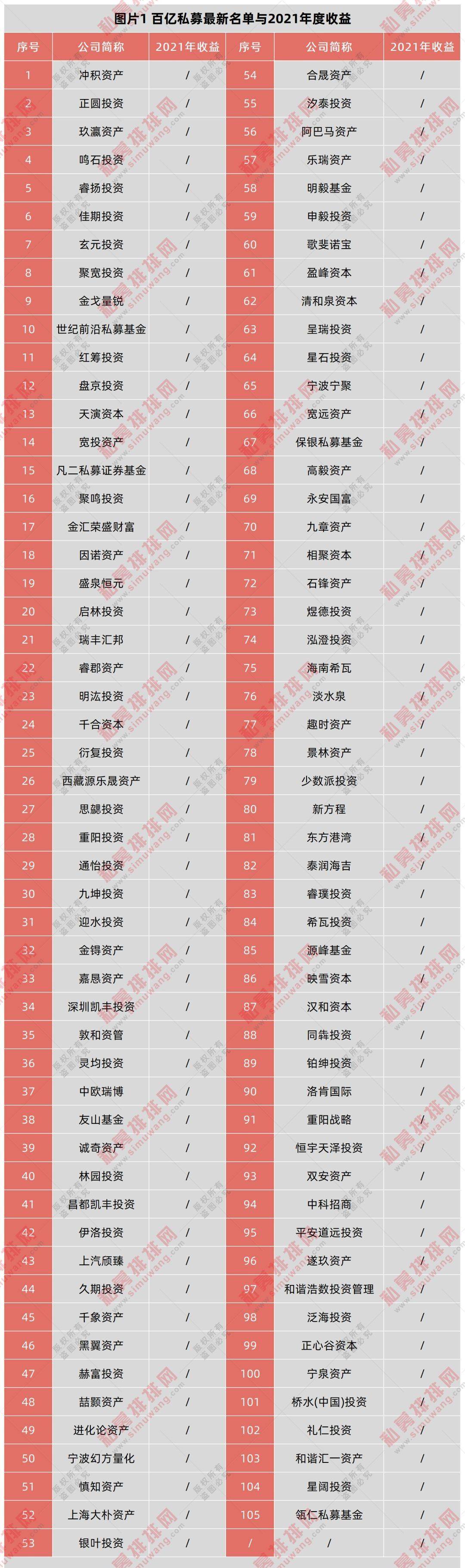

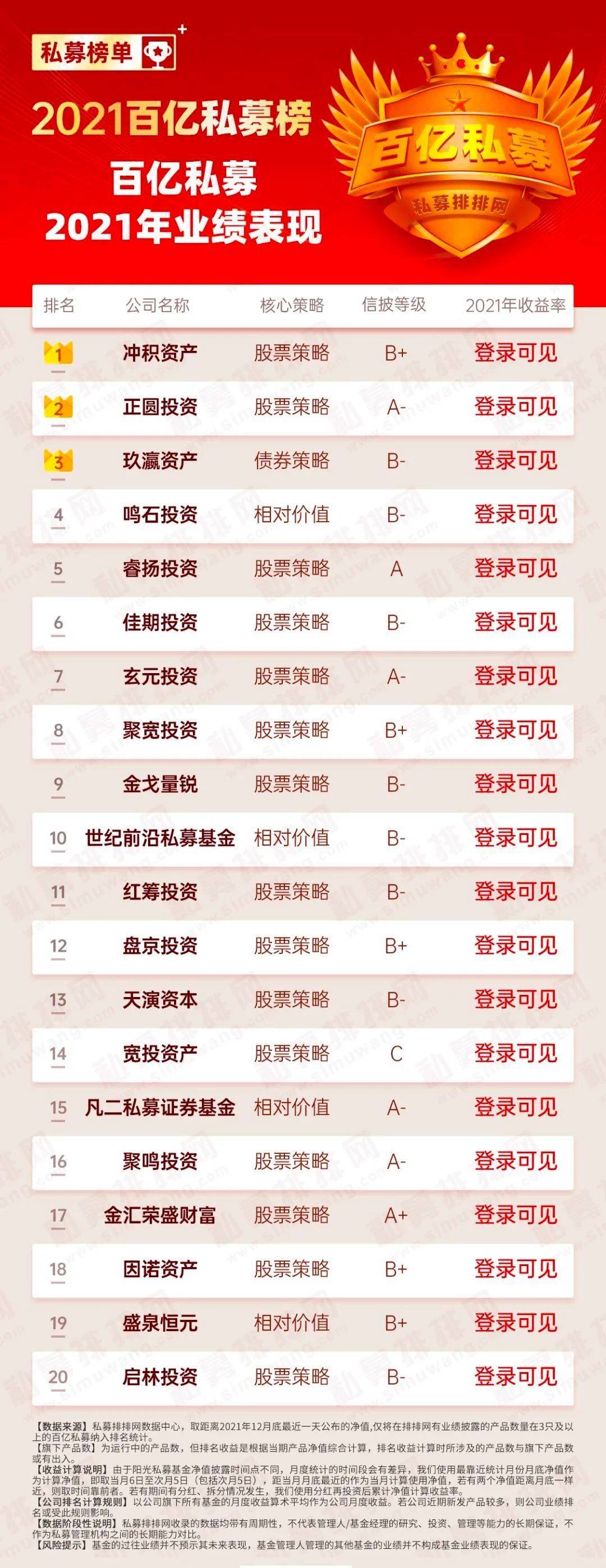

截至1月14日提取的规模数据,目前国内百亿证券私募管理人数量为105家,与12月份保持一致。私募排排网数据显示,在105家百亿私募中,有业绩展示的私募管理人为88家,2021年平均收益为12.95%。

虽然市场整体保持区间震荡,但是依旧有80%的百亿私募年内斩获正收益,有21家百亿私募平均收益超过20%,其中收益超过50%的百亿私募有两家,最高收益接近80%。18家百亿私募2021年业绩告负,多为股票多头私募,其中4家百亿私募年度跌幅超过10%,最大跌幅接近20%。

冲积资产、正圆投资、玖瀛资产是百亿私募的前三名,分别来自上海、广州、深圳,除了玖瀛资产外,其余两家均是股票主观多头代表。冲积资产夺得百亿私募年度冠军,从此前披露的三季度持仓来看,冲积资产持有一定比例的新能源行业股票,由于12月收益有所回调,最冲积资产终以***%的年度收益夺冠。

百亿私募榜单的第二名是来自广州的正圆投资,同样是股票主观多头私募,公司今年以来收益***%,是百亿私募的第二名。目前正圆投资的基金经理有三位,分别是廖茂林、华通、戴旅京,三位基金经理上在选股上互不打扰,其中又以廖茂林管理规模最大。从持股历史看,正圆投资对于消费医药等个股很少参与,重点在新科技、顺周期行业。

对于投资者担心的规模增长太快会不会明显影响正圆产品的业绩,基金经理华通近期表示,正圆投资过去做转型赛道居多,中国转型成功可能不仅仅是依赖现有的几个赛道,中国要变强大不只是要补足短板,追上先进国家的技术,更多是短板需要改良、改善,这期间会有大量机会出现,目前看暂时没有什么问题,因为公司主动控制了规模,所以目前规模增长应该不太会影响整个正圆产品的业绩。

玖瀛资产以***%的收益一跃成为2021年度百亿私募的第三名。玖瀛资产资料显示,公司以债券型投资基金产品为主,目前管理的债券类基金产品的总管理规模近百亿元,公司覆盖股票、债券、量化对冲等多种类型产品。私募排排网数据显示,玖瀛资产展示收益的4只私募基金均为债券基金。

在百亿私募中,鸣石投资、睿扬投资、佳期投资、玄元投资、聚宽投资、金戈量锐、世纪前沿私募基金均获得不错收益,年内收益均超30%,分别为***%、***%、***%、***%、***%、***%、***%。

百亿量化私募平均收益19.32%,鸣石、佳期、聚宽业绩前三甲

百亿量化阵营素以主观多头私募为主,对于主观多头私募来说,由于换手率低,策略容量大,且在投资策略成熟可复制,即便规模提升后,获取收益的难度并不会骤增,所以主观多头一直是百亿的主力军。不过从2019年开始,量化私募获得较快发展,也开始纷纷涌现百亿级别的管理人。

私募管理人的规模要想突破百亿,一般都需要多方因素的共同配合,包括渠道募资能力突出且作为主推产品、公司品牌影响力大、过往业绩较为出众,核心人物履历光鲜、机构资金青睐等。

在一季度,由于交易量与行情表现一般,量化私募的超额也⽐较普通,更有某量化巨头 在3月份发布致歉信。5月份开始,市场成交量长期居于万亿以上,贡献了较多套利机会,量化私募普遍取得较大超额,指数增强基金更是炽手可热,多家头部量化私募管理人陆续宣布封盘。不过9月下旬以来,市场风格再度切换,加之CTA基金走弱,量化私募也是普遍遭遇回撤,又有量化巨头相继封盘、免除赎回费,由于产品创下最大回撤,也是在年底发布致歉信。不过除了追高买入的资金,2021年投资量化基金普遍取得不错收益。

2021年新增了16家百亿量化私募,分别是:思勰投资、星阔投资、聚宽投资、赫富投资、世纪前沿私募基金、宽投资产、佳期投资、金戈量锐、因诺资产、天演资本、千象资产、黑翼资产、阿巴马资产、凡二投资、呈瑞投资、申毅投资。

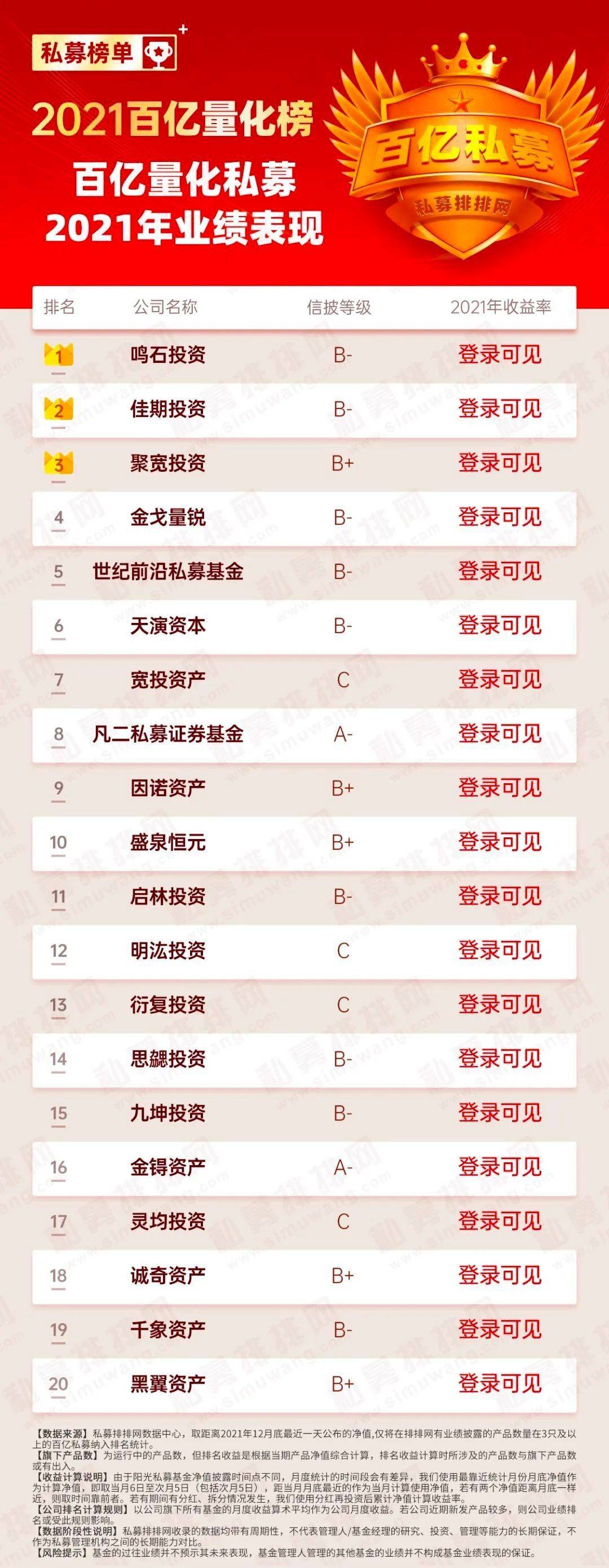

截至1月14日的数据,百亿私募共有105家,其中百亿量化私募有28家,数量占比26.67%。私募排排网数据显示,百亿量化私募2021年收益全部为正,平均收益高达19.32%,与百亿私募同期整体平均表现12.95%相比,整体表现略胜一筹。鸣石投资、佳期投资、聚宽投资荣膺百亿量化私募前三甲,其中鸣石投资、佳期投资年度收益均超40%。

百亿量化私募的第一名依旧是鸣石投资,以***%的收益成为百亿量化私募2021年冠军。鸣石投资表示,“五环十核”工业化投研模式相比于传统的PM制分工更细致、专业化程度更高,且目标统一,每个环节均专注提升所在环节的边际超额,从而赋能整个量化策略。虽然去年量化行业遭遇一定波折,不过相比海外资本市场,A股市场的独特性仍能为量化投资提供较为可观的超额收益。尽管行业内卷严重,但具备强劲研发能力的团队依然能从下一轮的行业竞争中脱颖而出。鸣石投资还表示,2022年公司会一如既往地提升策略研发水平,以超前的眼光去看待策略研发,未来一年将策略研发团队扩大至120-130人,将现有的十个投研核心扩展至十五个,并加大超算的投入,为策略研发提供强大的算力支持。

百亿量化私募的亚季军均是2021年新晋百亿的量化私募,佳期投资、聚宽投资2021年收益分别***%、***%,在百亿量化私募年度排名中居于排名第二、第三。

尽管过去一年的量化基⾦已经有整体超额的下滑,但相比很多其他资产类别,量化依然具备“Beta”+“Alpha”的较高性价比。聚宽投资认为,未来2-3年内依然还有⼀定的超额红利期,选择“团队高效团结”、“选股和技术实力兼备”、“公司治理稳定健康”、“不激进拓展规模”的管理人,应该还可以获取相对良好的超额收益。对于2022年,在策略开发方面,聚宽投资会更加注重更加多元和深度的Alpha因子研发,更加极致的算法交易执行,更加极致的性能迭代,以及CTA等多策略的开发,考虑发行多策略产品,为投资人提供更好的组合Sharpe。

此外,金戈量锐、世纪前沿私募基金两家百亿量化私募年内收益也是超过30%。天演资本、宽投资产、凡二私募证券基金、因诺资产、盛泉恒元、启林投资也均取得不错的收益,公司收益均超过20%。

需要说明的是,在28家百亿量化私募中,星阔投资的产品在2021年2月份方才发行,因产品运营不足一年,年度业绩并未纳入榜单统计。不过从业绩表现来看,星阔投资2021年1月29日至12月31日的区间业绩为***%,最大回撤仅为***%,该业绩在百亿量化私募表现居前。星阔投资创始人邓剑拥有9年alpha策略专业经验,先后在九坤投资、因诺资产两家知名头部量化私募中担任基金经理、阿尔法策略投资总监等重要职位,2020年成立星阔投资。