美国8月通胀数据超市场预期,美联储9月份再加息75个基点的概率提升,导致全球股市走弱;同时国内8月经济数据显示经济复苏相对缓慢,一定程度影响市场预期。受此影响,上周A股市场跌幅较大,在短短4个交易日内,沪深300下跌3.94%,上证指数下跌4.16%,深证成指下跌5.19%。受锂电、光伏等景气赛道调整影响,创业板指下跌7.10%。

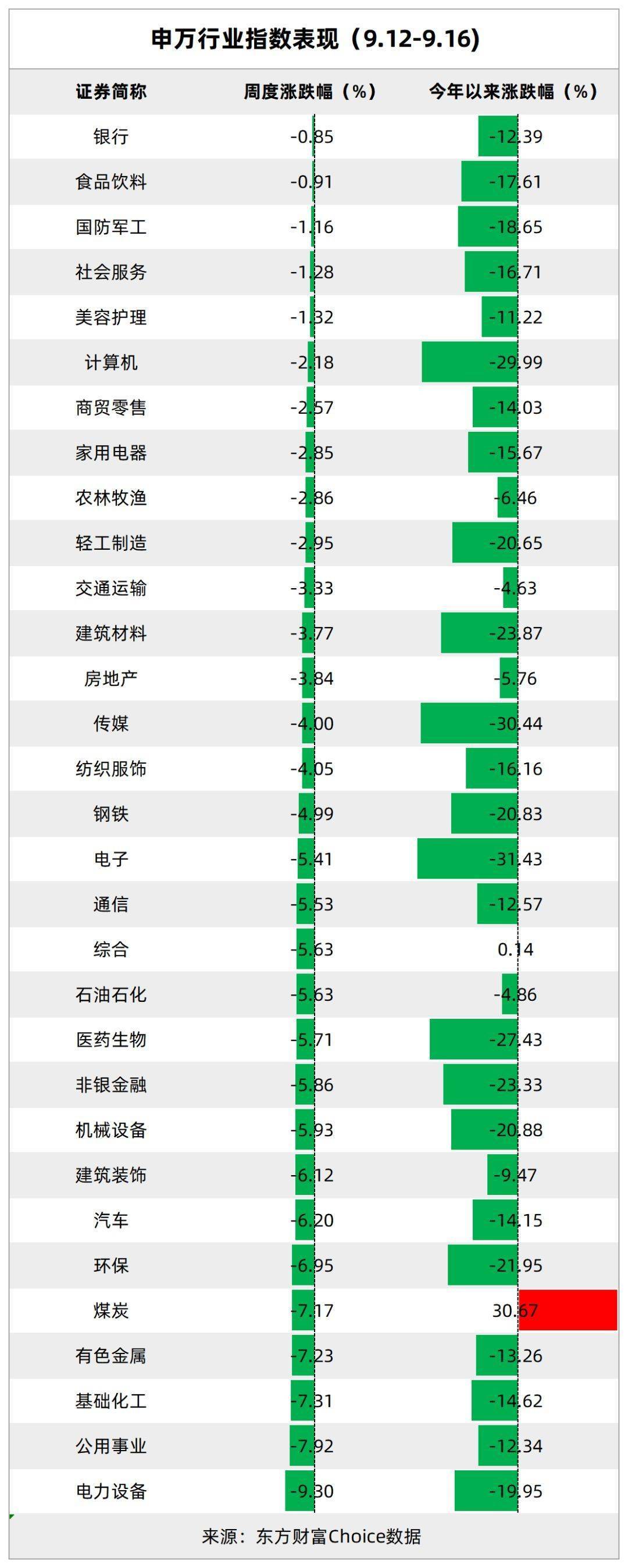

分板块来看,上周银行、食品饮料、军工、社服等板块表现相对较好,而电力设备、公用事业、基础化工、有色、煤炭等板块表现相对较差。上周北向资金净卖出逾60亿元,细分板块来看,北向资金净买入额度居前的有计算机、煤炭、交运等板块,净卖出额度居前的有银行、农林牧渔、医药生物等板块。

新能源等赛道调整较多的主要原因还是在交易中美脱钩,其中锂电受美国通胀削减法案影响,光伏则受欧洲的禁止强迫劳动产品情绪影响,加之赛道前期交易相对比较拥挤,又积累了比较大的涨幅,在宏观货币环境偏弱,行业明年增速相对今年降速,又有利空事件影响的时候,出现比较大调整也属正常。

从私募本周业绩表现来看,由于赛道的杀跌,主观多头私募业绩分化尤为明显。量化多头方面,成交量和换手率均下降明显,指数增强出现负超额。展望后市,方向比指数更重要,需等待合适的击球区,待四季度国内稳增长政策效果逐渐显现,及海外宏观风险逐渐释放后,会出现更多确定性高的投资机会。

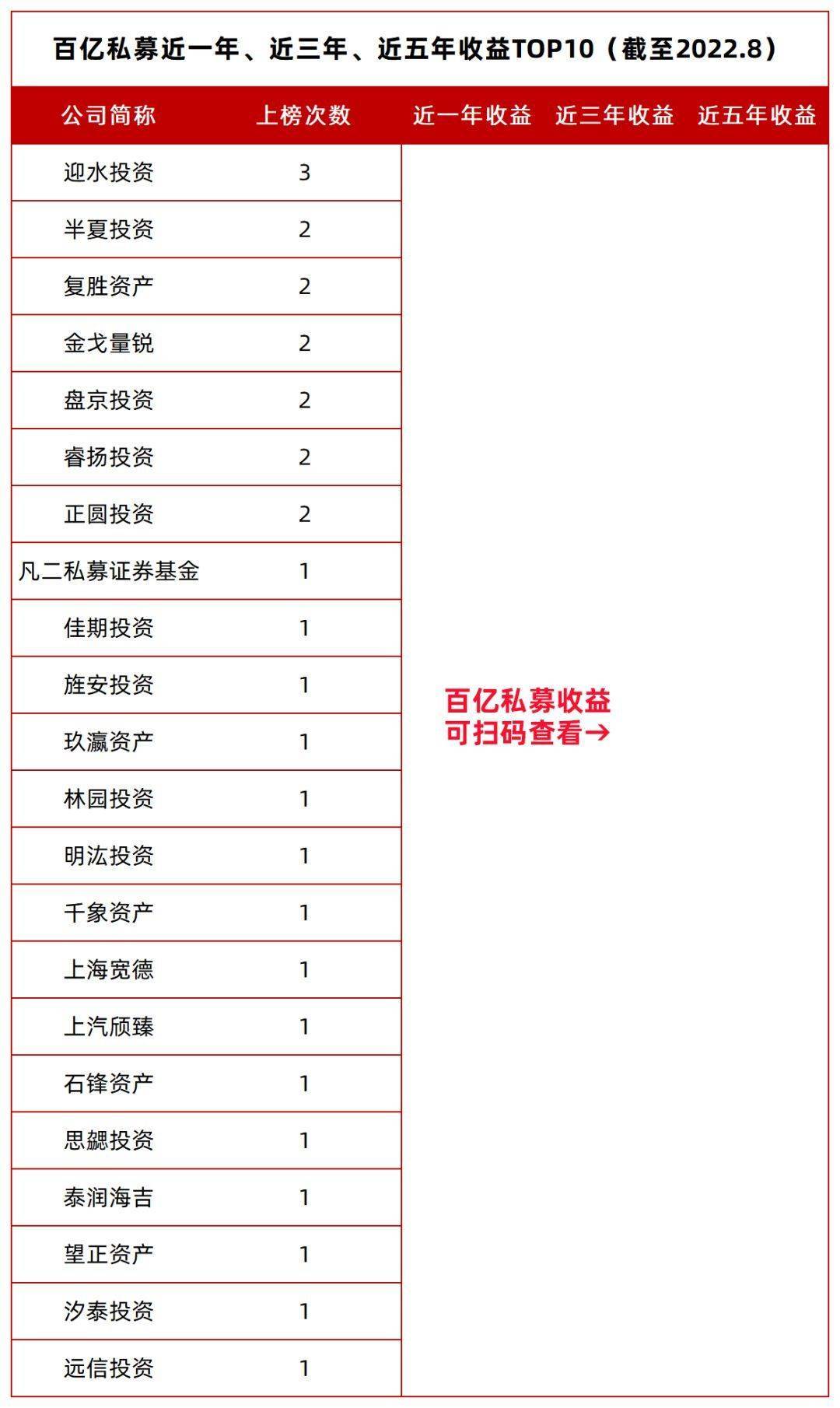

百亿私募迎水投资霸榜三连,正圆、复胜错失一年期排名

百亿私募业绩颇受市场关注,截至9月12日数据,管理规模在100亿元以上的证券私募机构共109家,较8月减少一家,百亿私募年内平均收益-5.34%,正收益占比不足三成,仅有27家百亿私募今年业绩为正,迎水投资、玖瀛资产、思勰投资为榜单前三名。

在今年的市场环境下实现正收益并非易事,除了关注私募对极端市场的应对,我们也同样关注百亿私募短中长期业绩排位。

统计百亿私募近一年、近三年、近五年收益发现,迎水投资实现霸榜三连,凭借突出的业绩在三个区间均上榜,还是一年期百亿私募冠军。不仅如此,迎水投资在过去五个完整年度(2017年-2021年)均跑赢大盘,其在2019年更是翻倍收益,即便是2021年投资小年,公司收益也是达到15.99%。

迎水投资最初以打新在市场成名,不仅实现了业绩的增长,也迅速获得规模的扩张,在成为百亿私募后,公司也是发力股票策略的布局,出现在多家上市公司的前十大流通股东。

迎水投资还借道公募基金投资港股,公募基金半年报显示,在华宝中证港股通互联网ETF的前十名持有人,就有迎水投资的身影,截至二季度末,迎水月异 15 号私募证券投资基金持有该产品5000万份份额,也是第一大持有人。

今年新晋百亿私募的半夏投资近一年、近三年也纷纷上榜,收益分别为***%、***%。在近期的直播中,半夏投资女掌门人李蓓表示,A股明年或迎来一轮长期牛市起点。在牛市起点出现之前,李蓓建议投资者使用对冲套利工具,争取在调整的过程中获取一些收益。而在大宗商品投资方面,由于中期可能出现的基建退坡及美国衰退导致的出口减少,相应机会可以适当留意。【应合规要求,私募基金不能公开展示,文中涉及私募收益数据用***替代。】

另有复胜资产、金戈量锐、盘京投资、睿扬投资、正圆投资等五家百亿私募作为中长期选手,在三年期、五年期榜单均有露面,除金戈量锐外,其余均为主观多头私募。受行情震荡冲击,包括正圆投资、复胜资产在内的多家百亿私募也是错失一年期榜单,今年业绩也是告负。

在今年的4月27日,正圆投资发行了“正圆长兴二十一号”,截至9月16日,该产品累计净值为***。对于近期操作,正圆投资表示,延续重点布局成长空间广阔的碳中和赛道相关标的,持续跟踪布局国产替代下的半导体、消费电子、消费医疗、军工、新基建、新消费等板块。

私募看市

涌津投资:

近1-2个月市场调整较多,从估值来看,当前A股市场估值水平已经接近今年4月的底部位置,而且当前基本面情况好于4月,预计后续市场向下有支撑;近期市场上关于“风格切换”的讨论非常热烈,是否发生趋势性的变化还需观察,建议重点关注商业模式优秀的消费品,基本面有确定成长性、估值回调到相对合理位置的科技制造公司,以及充分消化估值和政策负面预期的医药相关公司等机会。

仙人掌私募:

六月份以来,我们整体判断年初以来股票市场面临三大主要矛盾:美联储加息、俄乌战争背景下欧洲能源危机、中国疫情将在2023年上半年之前逐渐缓解,这个判断没有变化,但节奏可能比较复杂。在此背景下,战略上不应过分悲观,战术上要更加谨慎应对。把握好节奏、做好取舍尤其重要。在复杂形势下,中国可能面临**问题、国际关系等国内外风险加剧,相关产业政策也面临重大调整。这是三大主要矛盾之外另一个主要矛盾。我们之前对新增的主要矛盾问题重视度不够,未来要加强对这些问题的思考和研究。

接下来,我们会在谨慎控制仓位的基础上精选结构。看好能源基础设施(尤其是新能源相关储能和传统能源相关的油运)、泛智能化相关的机器人、虚拟现实等方向。对于中国面临复杂国际形势背景下的自主可控行业、后疫情放松下的消费白马等方向,我们将逐步加大配置力度。

名禹资产:

投资策略上,近两个月以来国内疫情扩散持续超预期叠加稳增长政策落实较慢导致经济恢复节奏偏慢,美债利率持续走高带动人民币贬值导致风险偏好持续受到压制,是A股走势较弱的核心原因。站在当前,8月经济数据小幅改善,全国疫情数据出现一定回落,但高频拥堵指数、货流指数显示经济活动依然受到较大抑制,盈利下修的过程可能仍未彻底扭转,外部美债利率上行连同人民币贬值趋势还未看到拐点,综合来看,我们认为市场仍为震荡存量博弈格局。

市场风格上,我们认为“高低切换、大小转换”的风格特征还在继续。投资机会上,关注受益全球能源短缺,价格高位或有上涨预期的煤炭、油气、电解铝,关注基本面见底,边际改善的地产链。主题投资上关注受益国产替代的半导体设备和材料、信创,关注受益地缘政治紧张加剧的军工。关注周四的美联储9月议息会议。

复胜资产:

展望短期市场,在市场较为纠结的状态下,由于外部偶发因素导致了市场整体大幅下行。我们认为伴随着投资者逐渐降低对年内经济增长的预期水平,市场整体情绪也有所降温,在这个阶段很容易将负面信息进行放大。投资者情绪一直都是股价波动的放大器,同时也才有“非理性定价”下的投资机会。迟迟钟鼓初长夜,耿耿星河欲曙天。短期股价波动很小概率代表了未来中长周期经济基本面以及企业盈利的变化,我们会继续关注能源问题这一大背景下带来的投资机会。