最新发布的11月数据显示,中国出口远超预期,外贸仍保持较高热度,这一趋势在2021年会如何演绎?

11月中国出口有多强?

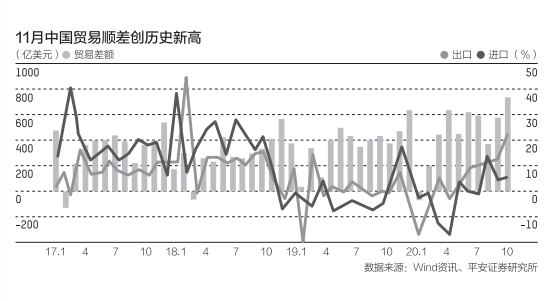

由于欧美二次疫情反弹及其对产能的冲击,11月我国以美元计价出口同比增速高达21.1%,远超前值11.4%和市场预期的9.5%,贸易顺差升至754.3亿美元,从地区和产品层面都呈现出全面开花的高景气。

在出口地区方面,11月出口高景气体现在四个方面:

一是中国出口第三大贸易伙伴美国的同比增速高达46.1%,创年内新高。原因有二:一方面,中美贸易摩擦导致2019年11月中国出口美国的金额是当年低点,造就了今年面临的低基数效应;另一方面,美国疫情急剧恶化,10月开始封锁措施有所趋严,11月美国制造业PMI有所回落,但11~12月美国圣诞节消费旺季仍维持不变,从中国补库存的需求十分旺盛,提振了我国消费品出口。

二是中国出口第二大贸易伙伴欧盟的同比增速攀升至8.6%,年内首次转正。11月欧洲新一轮疫情及封锁加剧了供给下滑,防疫物资和消费品需求增加导致其供需缺口再次扩大,助推中国对欧盟出口由负转正。

三是中国出口第一大贸易伙伴东盟的同比增速仍保持10%的两位数,小幅低于9月峰值的14.4%。二季度以来,疫情冲击在东盟渐趋明朗,但疫情总体可控且优于全球,经济重启较快,东盟国家供需缺口缩小从而降低了对中国出口的依赖。

四是中国出口日本的同比增速为5.6%,连续两个月保持正增长。进入2020年二季度以来,中国对日本出口同比增速和自日本进口同比增速均有所上升,中国对日本出口同比增速回升尤其明显且出现正增长。

在产品方面,三大支柱形成了对11月出口高景气的支撑:第一支柱是防疫相关的医疗物资出口增速出现反弹。11月国内防疫物资出口增速22.8%,对出口形成1.1个百分点支撑,止住了5月以来的边际下滑趋势。第二支柱是海外房地产市场火爆,引致家具、家电、玩具、出口增速大幅扩大。海外对传统产品的需求十分旺盛,家具类产品出口增速攀升至43.8%的历史新高。第三支柱是欧美部分地区重新启动封锁及居家办公,大幅推高对科技类产品需求。

在出口大增的同时,虽受高基数影响11月进口有所回落,但国内生产景气程度仍居高位。11月国内制造业PMI为 52.1%,较10月回升0.7个百分点,其中进口PMI指数较10月回升0.1个百分点至50.9%,总体都在扩张区间,11月我国进口金额为1926.5亿美元,同比增速由10月的4.7%回落至4.5%,更主要是受到2019年高基数的影响。从国别来看,中国自日本、东盟和韩国的进口增速出现回升,分别为7.1%、6.5%、5.9%;但自美国和欧盟的进口增速出现不同程度的回落,分别录得32.7%和4.5%,可能与疫情反复对供应能力的拖累有关。

从前11个月来看,中国进出口规模与2019年持平,累计出口和进口背离加大,贸易顺差大幅增加。今年1~11个月,我国进出口总值4.17万亿美元,同比增长0.6%。其中,出口总金额增至2.31万亿美元,增幅为2.5%;进口总金额为1.86万亿美元,降幅为1.6%;前11个月贸易顺差为4599.2亿美元,同比增23%。

2020年出口的总量、国别和产品特征

如何看待2020年中国出口的特点?可以从三大视角看。

其一,从总量层面看,由于疫情所引发的供应端替代效应,中国凭借完备的产业链、供应链和快速修复的产能,出口迅速挤占其他市场份额,占全球市场份额小幅上升至17%。新冠肺炎疫情从2020年3月开始在全球大幅蔓延,产能暂时关闭和二次疫情的反复,致使美欧和部分新兴市场的补库存需求较为强烈,中国疫情率先被控制以及复工程度的全球领先,引发中国出口企业对全球其他市场的供应替代效应。中国出口占全球份额在2020年二季度出现快速提升,从近三年均值的14%,快速提升至17%以上。

其二,从国别层面看,中国出口市场份额的替代效应覆盖包括美国、欧盟等发达经济体和金砖国家在内的新兴市场经济体,但两者存在一定的时间差。新冠肺炎疫情从2月底在全球快速蔓延,在3月7日至5月8日的两个月内,“中国停+欧美飙”的3.0阶段直接推高了中国对美国、欧盟等发达经济体的设备类、汽车零部件等产品的出口替代效应;而在5月9日至8月31日的“欧美V+新兴飙”的4.0阶段,印度、巴西等新兴市场国家成了全球疫情的“震中”,印度、印尼、越南的家具、纺织服装、原料等产品则被中国出口替代。虽然新兴市场新增病例增速快于发达经济体,但全球出口份额中被中国替代的并没有发达国家那么明显,毕竟部分新兴经济体是能源、食品等供应方,受影响较为有限;另一方面,中国出口制造业的升级也更多对标了欧美出口产品和市场。

其三,从产品层面看,防疫相关物资出口呈现先扬后抑,而非防疫物品出口则是先抑后扬,但整体上中国出口表现为平稳反弹。从出口回升节奏来看,防疫物资是支撑上半年出口的核心力量,非疫情产品从三季度开始拉升出口的中枢,可以看出疫情对中国出口的结构性影响。

2021年中国出口会如何演绎?

展望2021年,2020年中国出口强势态势能够在2021年延续多久,防疫相关物资需求和供给替代效应的变化是两大关键的影响因素,如果防疫相关物资需求和供给替代效应均出现减弱,中国明年出口将可能会出现同比趋缓。

我们认为,全球疫苗的普及和全球经济修复强度是两大核心变量。从目前来看,2021年初新冠疫苗获得监管批准并允许上市的概率较高,疫苗2021年全年内的批量生产、区域分配和接种效率等因素也会对全球各国的产能和补库存产生差别性影响,这也间接决定了中国出口增速的节奏。

其一,疫苗分配顺序方面,发达国家将先于新兴市场国家。欧盟二次疫情比第一波更严重,其中16国二次疫情前三个月的总死亡病例已超越一次疫情总和。英国药品与保健品管理局上周领先全球,率先给予辉瑞/BioNTech疫苗紧急使用授权,这款疫苗已经陆续送抵英国各地医院,英国已确定在12月8日启动新冠疫苗接种计划。预计发达国家将在明年一季度基本覆盖高危人群,三季度将大概率完成大规模接种。对于获得疫苗相对滞后和疫苗接种系统相对落后的新兴市场国家来说,明年二季度或三季度才可能分批次接种疫苗,全部大规模接种或将在2022年底前结束。

其二,鉴于新冠疫苗普及和2020年低基数效应,2021年全球经济将大概率强劲修复反弹。

IMF(国际货币基金组织)、OECD(经合组织)等国际组织均对2021年全球经济增速提出V形反转预测,IMF预测2020和2021年增速分别为-4.4%和5.2%,OECD预测今年和明年增速分别为-4.2%和4.2%。从结构上看,随着疫情趋于缓解,服务业占比越高的国家经济复苏或越快,但美国由于四轮财政刺激支撑了2020年消费需求,2021年美国制造业和供给端将会更大地支撑经济复苏。

基于以上两大因素的整体研判,我们认为2021年中国出口大概率会保持先强后弱的整体趋势,且结构呈现分化加剧态势。

从总量层面看,鉴于全球疫情仍在延续,我们认为中国出口整体增速将在2021年一季度末和二季度初达到峰值,但随着欧美复工程度的不断提升和中国出口替代效应的趋弱,中国整体出口增速或将边际趋缓,并在下半年开始稳定或小幅负增长。

从结构层面看,中国出口结构或将出现分化加剧态势,疫情相关医疗物资出口增速从2020年的高速正增长滑向2021年一季度的中速正增长,但后续的三个季度将大概率负增长,包括居家办公设备、地产后周期链条的家具、家电以及服装、高新技术类产品的非防疫物品将在明年一季度增速达到近两年内的峰值,随后三个季度中保持逐步放缓的正增长。

整体来看,中国外贸环境在2020年出现了一定程度的改善,展望未来中长期趋势,区域全面经济伙伴关系协定(RCEP)和2021年拜登政府上台后可能采取的新举措值得高度关注。

一方面,11月15日中国积极参与的RCEP正式签署,标志着一个现代化的、全面的、互惠互利的高水平的大型区域自贸区正式开始运行。RCEP包含15个成员国,总人口22.7亿,GDP总额高达26万亿美元,出口总额5.2万亿美元,占全球总量的30%。

RCEP的签署,对WTO引领下的全球贸易合作框架是重要的推动和补充,对国际经济重心进一步转移到亚洲具有强大的推进作用,对未来中国中长期的出口是重大利好,主要增量将来自中日的自由贸易关系的深化,中国对日本产品免税比重大幅上升至约90%,将大幅提升日本产品竞争力,而中国自日本进口免税比例将由8%提升至86%,进一步加强与日本的经贸合作和协同发展。

另一方面,最近拜登表示,不会立即撤销特朗普与中国签署的第一阶段贸易协议,他将与主要盟友磋商,对美国对华政策进行全面评估,且将对第一阶段协议进行全面审查。拜登政府相较于特朗普政府会更加拥护多边组织,因此不会采取全面性的加征关税的方法解决贸易争端,可能将已经加征的关税作为下一步贸易谈判的筹码。